CMEビットコイン先物の「窓埋め」の真相解説 -窓の発生確率から窓埋め期間まで-

Crypto Times 編集部

ビットコイン投資をしているユーザーでCMEビットコイン先物の窓と言う言葉を聞いた事がある人はいるとおもいます。

この中では、「ビットコインCEM先物の窓はどのくらいの頻度で起きているか?」「投資に応用できないか?」という疑問を持つ人も少なくないのではないでしょうか。

度々発生するビットコインの短期的・突発的な下げも、このCME先物の窓を埋めにきているという意見があります。今回は、ビットコインCME先物の窓に関するリサーチを行ったので、本記事ではその結果を伝えていきます。

なぜCME先物に窓が開くのか、また逆になぜ一度開いた窓が埋まるのか、その原因は明らかになっていません。

しかし、統計分析により、CME先物の窓の発生確率や窓が埋まるまでの平均期間などの現状を読み取ることができます。

本記事では、CME先物の窓に関する定量的な分析結果をわかりやすく理解することができます。

「窓埋めに興味がある」また「窓埋めの定量的な分析結果」を知りたい方は、本記事を最後まで読むことで結果を知ることができます。

※本記事は、投資アドバイスなどの行為は行っておりません。本記事の内容を参考にして被った損失に関しては一切責任を負いかねることをあらかじめお伝えします。

目次

CME先物の窓について

はじめにビットコインCME先物とは、日本時間の2017年12月18日に米大手デリバティブ取引所CME(シカゴ・マーカンタイル)によって開始されたビットコイン先物取引のことです。

受渡日に買付代金または売付有価証券の提供によって決済を行わずに対当する売りまたは買いで相殺する、いわば差金決済取引の取引形態を取っています。

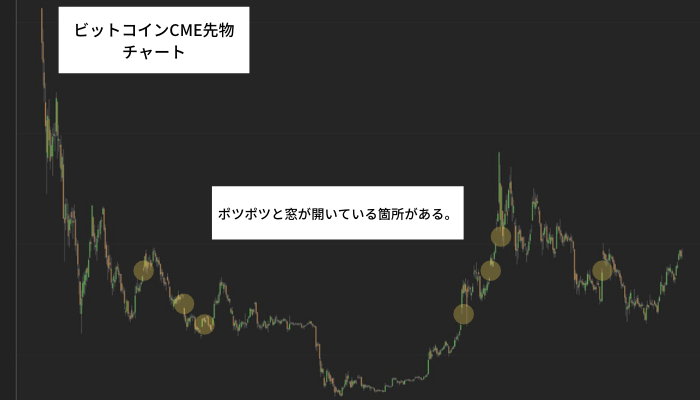

最初に、CME先物の窓について実際のチャートを見ていきましょう。

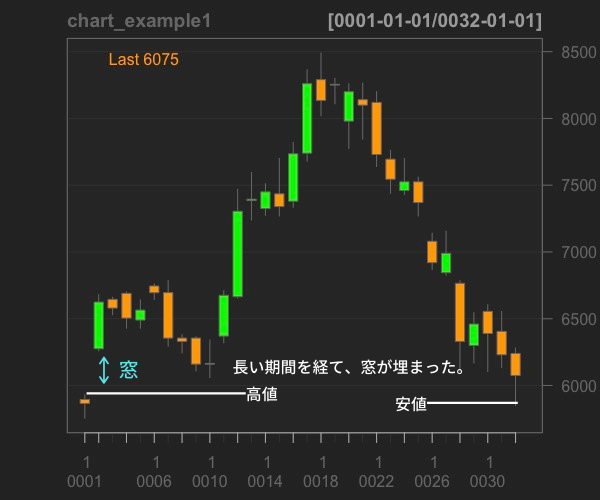

今回は、CME先物が開始された2017年12月18日から2020年2月2日までの全期間を対象に日足ベースで分析をしました。以下がチャートの画像になります。

各所、拡大してみるとわかりますが、ポツポツと窓(オレンジ色の丸)が空いているのがわかると思います。

これが、いわゆるCME先物チャート上の”窓”と呼ばれているものです。

後ほど画像でも出てきますが、ひどい時などは一期間前の終値と当日の始値が2000ドル以上も空くこともあるので、ただ事ではありません。

それだけ、買い圧力や売り圧力が強く、終値と始値の間に大きな乖離ができてしまいます。

実際に分析結果を出す前に、今回の分析はどのように行ったか、窓の定義などを次の章にて説明します。今回の分析手法を理解することで、分析結果もより一層理解できると思います。

分析手法

窓の定義

はじめに、今回のテーマである”窓”の定義を説明します。窓が開いたということを、どのように定義するかは非常に重要になっています。

どれくらいの乖離を窓と含め、どれくらいの乖離を窓と含めないかが、この定義によって変わってしまいます。

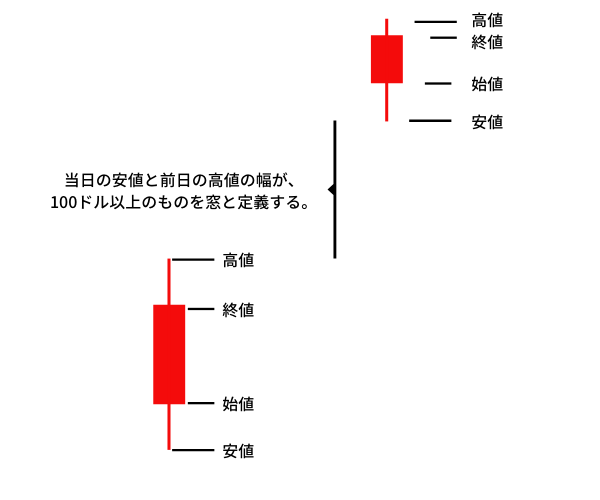

今回の窓の定義は、前日の安値と当日の高値、または、前日の高値と当日の安値のいずれかが、100ドル以上乖離しているとき、その空間を窓と定義しました。

このいずれかというのは、場合によりますので画像を使って説明しましょう。

この画像では、赤の陽線が2つ続いています。この場合ですと、前日の高値と当時の高値の幅が100ドル以上のローソク足ペアが出現した時、この空間を窓と定義します。

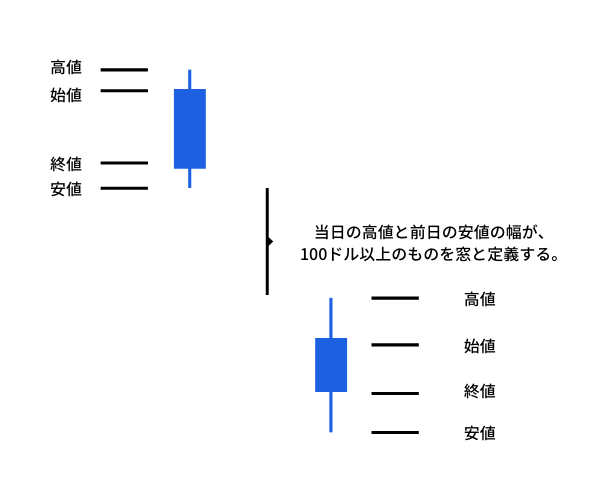

別の例として上記の画像のように、青の陰線が2つ連続で続いていて、当日の高値と一つ前のローソク足である前日の安値の価格差が100ドル以上のものも窓と定義しています。

別の例として上記の画像のように、青の陰線が2つ連続で続いていて、当日の高値と一つ前のローソク足である前日の安値の価格差が100ドル以上のものも窓と定義しています。

もちろん100ドル以上ですから500ドルの幅や1000ドルの幅で生まれた空間も窓に含まれます。

またCME先物の特異な例として、以下のような場合も考えられます。

以下の画像のように、1日の終値が始値の下にきている青の陰線が形成されたあと、なぜか次の日の始値が大きく上に飛んで、前日の高値を越えてしまうというケースもあります。

「こんなことあるの?」と思う方もいると思いますが、価格が双方向に大きく”飛ぶ” CME先物においては、このようなことも実際に起きてしまいます。

画像のピンク色で括られているローソク足ペアを見ると、窓が開く直前に形成されたローソク足は陰線(オレンジ色)なので、次の日の始値が前日の終値よりも高いことを意味します。

つまり、終値が下にきているため、本来であればその終値付近で次のローソク足の始値が付きます。しかし、画像を見ると分かる通り、窓を挟んだ直後のローソク足が大きく上に飛んで始値をつけています。

そのため、今回の分析では終値と始値が必ずしも同一方向にないということにも、注意して分析を進める必要があります。

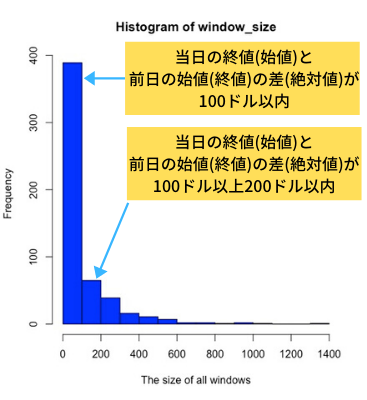

また、分析を行う上での参考として、前日終値と当日始値の乖離幅の出現頻度も調べてみました。これは、以下のヒストグラムで確認できます。

今回の窓の定義では、終値と始値ではなく、高値と安値を指標として使ったことを最初に書いておきます。

終値と始値が300ドル以上乖離していても、高値と安値が大きく交差しているローソク足の場合、窓が開いているとは必ずしも捉えられないケースがあったからです。

窓が埋まることの定義

次に重要な点は、どのような時に窓が埋まったかと判断するかです。

これは、窓が開いた直前に形成されたローソク足の高値、安値のいずれかと同一(以上・以下)の価格に到達した時点で窓が埋まったと判断します。

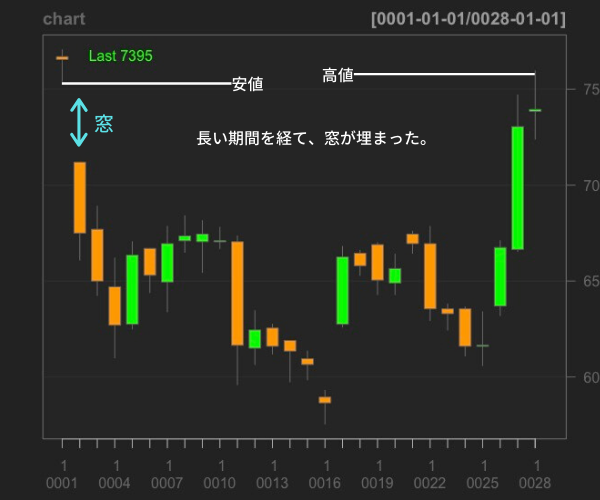

具体的な例は実際のCME先物チャートの画像を参照ください。

(1:下から上へ、窓が開いた直前のローソク足安値に、ある時のローソク足高値が引っかかった例)

(2:上から下へ、窓が開いた直前のローソク高値に、ある時のローソク足安値が引っかかった例)

お気付きの方もいるかもしれませんが、一枚目のチャートの続きが2枚目のチャートです。

1枚目のチャートの中間あたりにできた窓が2枚目のチャートで示している窓です。このように、ある窓が閉じる前にまた別の窓が生まれてしまうことがあります。

お待たせしました。それでは分析結果を見てみましょう。

統計結果

2017年12月17日から2020年2月2日の全期間に渡り、窓が発生した件数(100ドル以上の乖離が発生した件数)は、トータルで14件でした。

これは1日あたり、平均して0.026回窓が発生していることになります。

窓が埋まるまでの期間

続いて、窓がどれほどの期間で埋まるのか?です。

分析の結果、窓が埋まるまでの期間は、バラバラで、最短2日で閉じるものもあれば最長72日間、窓が閉じるのにかかった窓もあります。

本質的な話をすると、相場の8割はレンジ相場だと言われています。つまり、一定幅で上下を繰り返しているため、開いた窓はいつか閉まるのが当然です。

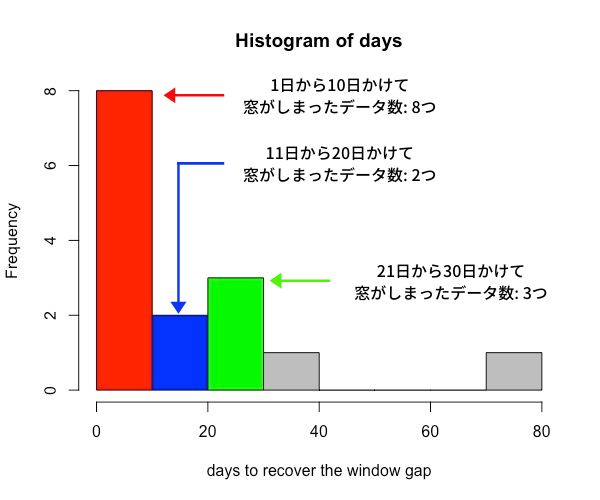

ですから、本記事ではこの窓埋め期間に関する解釈は置いておいて、検出された14回の窓が実際どれほどで埋まったのかをヒストグラムや表にまとめました。

上記のヒストグラムの区間分けを説明します。最初の区間が「窓が埋まる期間が1日から10日」となったデータ数です。

全体の窓の57%は、1日から10日で窓が閉じることを意味しています。つまり、窓が発生してから10日以内に窓が閉まる確率だけで半分以上に達しています。

手元にあるデータで計算してみると、その中でも1週間以内(7日以内)に窓が閉じる確率は全体の35%とということが判明しました。

また2つ目の区間は、11日以上20日以内で窓埋めがあったデータ数です。2つのデータがこの区間に該当しました。

合わせると、71%ほどで開いた窓が20以内に閉じるということになります。

この確率が高いかどうかは個人の判断によりますが、いつかはほぼ全ての窓が閉じるのに対して、20日以内に閉じてしまう窓が全体の7割ほどを占めているのを見ると少々高いような気もします。

また、窓が閉まるまでに72日間を要したデータという明らかな異常値も検出されたため、その72日のデータを抜いた場合の確率も算出されるべきだと考えました。

異常値を除いた場合、10日以内に窓が埋まる確率は、61%となっています。

各窓埋め期間をまとめると、27日、 21日、 32日、 16日、 17日、 8日、 3日、 3日、 6日、 5日、 72日、 8日、 3日、 8日間で窓埋めが完了するという結果になりました。

このヒストグラムとまとめをみてぜひ色々な確率計算をしてみてください。

加えて、窓埋め期間の平均値も合わせて算出しました。

異常値を除いた「窓が埋まるまでの」平均日数に関してですが、こちらが12日となります。

しかし標準偏差も9.7日と高いことに注意してください。

1標準偏差の区間にデータの68%が入る計算になりますから、これはつまり、開いた窓の68%が、2.3日から21.7日(12日±9.7日間)で埋まることを意味します。

少し区間がひらけているのは、穴埋めの期間に大きなばらつきがあるからです。

窓が発生してから、発生時価格との平均乖離幅

窓発生を確認してから閉じるまでの価格変動の中で、平均的な価格差がどれだけあるかを定量的に分析しました。

これは、窓が発生した直後に初めて形成されたローソク足の安値(高値)と窓が埋まるまでにつけた価格の中の最高価格(最安価格)が平均してどれほど乖離しているかということです。

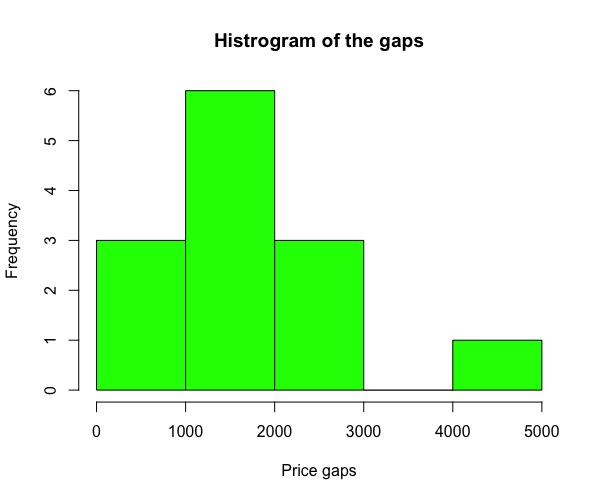

14個検出された窓を分析した結果、平均乖離幅は1950ドルもあることがわかりました。

つまり、窓が確認された直後に形成されたローソク足の価格から、平均して1950ドルほど逆方向に価格が推移し、その後窓埋めに向かうという結果が出ました。

これは個人的には驚きで、かなり高いという印象を受けます。

しかし、このデータも、先ほど窓埋め完了までに72日間かかったデータを含めた場合の平均乖離幅です。そのデータは72日間の中でかなりの価格変動を経験したはずです。そのため、異常値として抜く必要があります。

この異常値データを抜いた場合の平均乖離幅は、1665.385ドルと約300ドル幅も少ない結果になりました。また標準偏差は、1008.201ドルということも分析から得られました。

異常値を抜いた場合をまとめると、窓データの68%が657.184ドルから2673.586ドルの乖離幅を経験したあとに窓埋めされるということです。

657.184ドルから2673.586ドル分の幅と聞くとかなり広くてほとんど意味をなさないような数値に見えます。しかし、統計学上、窓が開いてから窓埋めに向かうまでに68%がこの区間の価格推移を経験します。

そのため、窓が開いたのを確認してから窓が開いた方向に売り買いを仕掛け、657.184ドル分を取ってからポジションを切るという戦略をしていれば少なくとも統計上勝つ確率が50%を超えることを意味しています。

後はそうならなかった時のためのポジションを持った際の損切り戦力をしっかり考えておくことが大事です。

先の窓埋めまでの期間と合わせれば、例えば657.184ドル分価格が推移するか、1週間ポジションを持ち続け(※これが現実的かはわかりませんが)、いずれかが満たされなかった時にポジションを切るなど工夫することもできます。

ただし、今回の分析における注意点として、窓のデータ個数があまりにも少なく乖離幅のデータ数も少ないため、データ出現が正規分布に従っているとは言えません。そのため、今回の分析結果が必ずしも正しいわけでは無いので、ご注意ください。

他の統計量として観測データの中央値は1420ドル、最小乖離幅は320ドル、最大乖離幅は4110ドルという結果になりました。

全体の乖離幅のヒストグラムは下記のとおりです。(縦軸 : 出現回数 , 横軸 : 乖離幅 , ex. 0-1000ドルの乖離幅は3回)

今回は分析対象を日足データで行っていますが、4時間足やそれより短い1時間足などにすれば、より多くの窓が観察されることになるでしょう。

窓の出現確率

これまでは窓が出現した後の話をしてきました。この先は、一旦視点を変えた分析を行いたいと思います。

全勝までは、「平均的にどれくらいの期間で窓が埋まるのか」や「窓が埋まるまでどれくらいの価格差が生じるのか」など、窓が出現した後の話を分析してきました。

この章では、どれくらいの確率で窓が発生するのかを説明していきます。

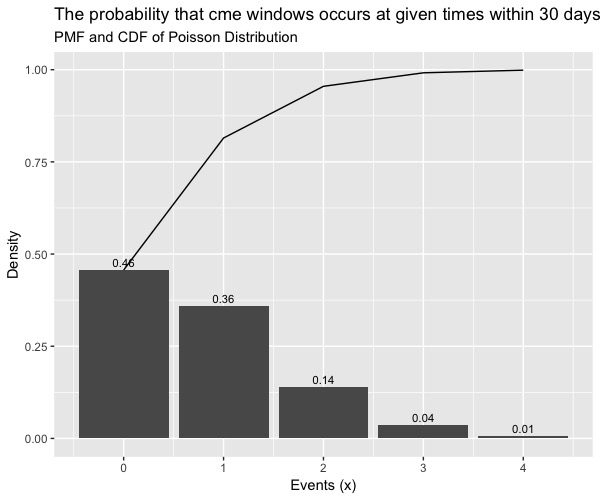

今回のデータ数は536です。この中で14回窓が発生したので、1日平均にして0.026回の窓が発生していることになります。

この場合統計用語を用いると「窓が発生する確率が、近似的にポアソン分布に従っている」と考えることができます。

言い換えると、「1日に平均して0.026回起こる事象(窓の発生)が、n日間でk回発生する確率は(kとλ=0.026×nの)ポアソン分布に従っている」ということです。

難しい確率分布の話はさておき、このように仮定すれば、ある期間で窓が発生する確率と回数が簡単にわかります。

そこで、「1日平均して0.026回発生する事象が少なくとも1回発生する確率が、50%を超えるのはどのくらいの期間か?」という疑問が出てきます。

言い換えれば、どれくらいの期間ならば、最低1回窓が発生する確率が50%を超えるかという疑問です。1日間ならば窓が1回以上発生する確率が50%を超えると思いますか?思いませんよね、1日平均して0.026回しか発生しないのですから、1日程度では窓発生は期待できません。

では、20日ならどうでしょうか?1ヶ月なら、それとも3ヶ月待てば、1回くらいは窓がチャート上に現れるでしょうか?

それでは以下の画像を見てみましょう。以下の画像は、30日間以内にどれだけ窓が発生するかの確率を示しています。

少し説明すると、0と書かれている縦棒の上に0.46と書かれています。これは、30日間で窓が1回も発生しない確率が46%ということを意味しています。

次に、1と下に書かれている縦棒をみてみましょう。0.36と書かれています。これは、30日間に窓が1回発生する確率が36%ということです。2回になると確率がグッと減って14%、3回、4回と発生する確率はかなり小さく4%と1%です。

今回のデータによると30日以内で、窓が3回以上発生する確率はかなり低そうです。

30日間という幅で見るならば、窓が1回も発生しない確率が50%を下回ります。これは言い換えると、「30日間ならば、最低1回窓が発生する確率が50%を超える」ということを表しています。

CME先物の窓を分析する上でも、投資に応用する上でも、窓の発生回数と確率を押さえておくことは重要です。

まとめ

今回はCMEビットコイン先物の窓埋めに関して徹底的に分析を行ってみましたが、いかがだったでしょうか。CMEの窓埋めに関して、基本的な統計量は分かったと思います。

窓埋めの期間、窓を埋めるまでの平均乖離幅など、実際に統計を取ってみないと取れないデータだと思います。

さらに窓の発生回数とそれに付随する確率に関しても理解できたのではないでしょうか。

しかし、窓埋めに関しては特に、統計分析で出たデータの実際的な解釈やどのように投資判断に利用できるかが難しいところです。そのあたりは各個人が判断する必要があります。

最後に、今回の窓のリサーチには日足データを用いています。これが1時間足や4時間足になれば、さらに窓の発生頻度が高くなりこれまでにあげたリサーチ結果と大きく異なる場合がありますので、その点は予めご了承ください。

また同様の分析を4時間足などで試みると面白い結果になるかもしれません。最後まで読んでいただきありがとうございました。

有料記事

有料記事