ステーブルコインxUSD、72時間で400億円が消えた ー Stream Finance事件が暴く、DeFiの”見えない支配者”Curatorの正体

アラタ | Shingo Arai

2025年11月3日、DeFi市場に激震が走った。わずか3日間で、ひとつのステーブルコインが87%下落し、その余波は瞬く間にエコシステム全体へと広がった。

事の発端は、Stream FinanceとそのステーブルコインxUSDの突然の崩壊だった。「外部運用者による損失」という一報とともに出入金が停止され、市場価格は$1.26から$0.16へと急落。直接損失は$93M(約130億円)に達した。

しかし、真の悪夢はここから始まった。

xUSDを担保として受け入れていたMorpho、Euler、Siloなど、DeFi界を代表する複数のレンディングプロトコルで、清算メカニズムが完全に機能停止。推定$285M(約400億円)相当の債務が「凍結」状態に陥り、数万人の貸し手が資金を引き出せていない事態となった。さらに別のステーブルコインUSDXやdeUSDも連鎖的にデペッグし、一部のレンディングプールでは金利が800%を超える異常事態が発生した。

「なぜこれほど多くのプロトコルが、同時に、Depegという同じ過ちを犯したのか?」

その答えは、DeFiの表舞台には決して現れない、しかし莫大な影響力を持つ存在——「Curator(キュレーター)」である。

彼らは上位5社だけでDeFi全体の推定60%の資産配分に影響を与える、事実上の市場支配者だ。しかし、その実態はほとんど知られていない。レンディングプロトコルの中で一部彼らの名前を見かけるものの、「一体何者なのか?」「なぜこれほどの資金を動かせるのか?」「そして今回、なぜ大規模な損失を招いたのか?」——多くの一般投資家にとって、彼らは謎に包まれた存在だった。

Stream Finance事件は、この「見えない支配者」の構造的欠陥を白日の下に晒した。問題の核心は、Curatorが設定・承認した「ハードコード・オラクル」——市場価格が$0.16まで暴落しても、担保価値を$1.00と評価し続ける、一見すると便利だが致命的な時限爆弾——にあった。さらに、彼らの報酬体系そのものに内在する利益相反が、過度なリスクテイクを誘発していた構造も明らかになった。

本記事では、DeFiエコシステムの進化とともに台頭し、今や数千億円規模の資産を管理しながらも、その実態が一般投資家には見えにくい「Curator」の正体に徹底的に迫る。

Triaカードは世界中どこでも決済が可能な仮想通貨クレジットカード(約3000円〜)で、驚愕の最大6%が仮想通貨でキャッシュバックされます。さらに、予定されている仮想通貨の無料配布では先行登録者に大きなチャンスも!!

面倒な審査は不要です。現在、期間限定の割引セール中なので是非この機会に登録しておきましょう。(登録に必要なアクセスコード:MWVJXJ6475)

関連:仮想通貨クレジットカード「Tria」の登録方法・使い方【徹底解説】

目次

Curatorの正体:DeFiの新しい支配者たち

信頼不要のはずが、専門家への依存へ

DeFi(分散型金融)は「Code is law(ソース・コードが絶対)」「Trustless(信頼できる中央機関を決して置かないというポリシー)」「No Middleman(仲介者不要)」を標榜し、ブロックチェーン上で自律的に機能する金融システムとして登場した。しかし市場が成熟するにつれ、皮肉にも「プロフェッショナル管理者」の必要性が浮上する。

その役割を担うのが「Curator(キュレーター)」である。

Curatorとは、2020年代初頭にMorpho、Eulerなどの主要レンディングプロトコルが採用した、新しい形態の「プロフェッショナル管理者」だ。彼らは経営権を求めず、プロトコルのパラメータ設定、リスク管理、資産配分戦略を専門的に担当する。

【Curatorの主要な役割】

| 項目 | 内容 | 影響範囲 |

|---|---|---|

| 市場・Vault創設 | 新しい貸借市場や運用プールの設計・立ち上げ | プロトコル全体の資産配分 |

| リスクパラメータ設定 | LTV(担保率)、金利カーブ、清算閾値の決定 | 数百億円規模の資金の安全性 |

| オラクル選定 | 価格情報源の選択と設定 | 清算メカニズムの機能性 |

| 資産リスト管理 | 担保・借入可能資産の承認/除外 | ユーザーの投資選択肢 |

市場を支配する少数の巨人たち

| Curator名 | 推定管理資産 | 主な特徴 | 主要プロトコル |

|---|---|---|---|

| Gauntlet | $5B+(約7,000億円) | データ分析・機械学習に強み | Aave, Morpho, Compound |

| Steakhouse Financial | $3B+(約4,200億円) | TradFi出身、財務管理専門 | MakerDAO, Morpho, Spark |

| MEV Capital | $1B+(約1,400億円) | 高リスク・高リターン戦略 | Morpho, Euler |

| Re7 Labs | $800M+(約1,100億円) | クロスチェーン戦略 | Morpho, Silo, Radiant |

【主要Curator一覧(2025年11月時点)】

DefiLlamaのデータによると、上位5社のCuratorが、DeFi全体のTVL(総預かり資産)の推定60%に影響を与えている。この集中度は、「分散化」を標榜するDeFiの理念とは対照的である。

投資哲学と市場での圧倒的影響力

彼らは、表面的には短期的な利益のみを追求する存在とは異なる、独自の哲学と行動規範を掲げている。

- 純投資パートナー: 経営権を求めず、プロトコルの成長を支える「パートナー」としての立場

- 専門知識の提供: 一般ユーザーには困難なリスク分析と最適化を代行

- 資本効率の最大化: 複雑な戦略を「ワンクリック」でユーザーに提供

- 透明性の追求: オンチェーン活動による「見える化」

圧倒的な実績:

- Morpho Vaults市場では、2024年にCurator主導のVaultがTVLシェアの70%超を占める

- Gauntletは、2023年にAaveのリスクパラメータ最適化により、推定$50M(約50億円)の損失を防いだとして表彰される

- これまでにCurator全体で、63社以上のプロトコルに関与し、数千件のパラメータ変更提案を実施

つまりCuratorとは、突如現れた謎の存在ではなく、DeFiの成長とともに台頭し、今やエコシステムの中枢神経として機能する、したたかなプロフェッショナル集団なのです。

ビジネスモデルの光と影:なぜ彼らは選ばれるのか

提供価値:複雑性の民主化

Curatorが急速に支持を集めた理由は明確である。彼らは以下の価値を提供する:

【ユーザーにとってのメリット】

- 専門知識へのアクセス

- 複雑なリスク分析を「ワンクリック」で利用可能

- 最適化された利回り戦略への即座の参加

- 個人では不可能な分散投資の実現

- 時間と労力の節約

- 24/7のモニタリングを専門家に委任

- パラメータ調整の継続的な最適化

- 市場変動への迅速な対応

- 規模の経済

- 大規模資金ならではの優遇条件

- プロトコル横断的なポートフォリオ

- 機関投資家レベルの戦略へのアクセス

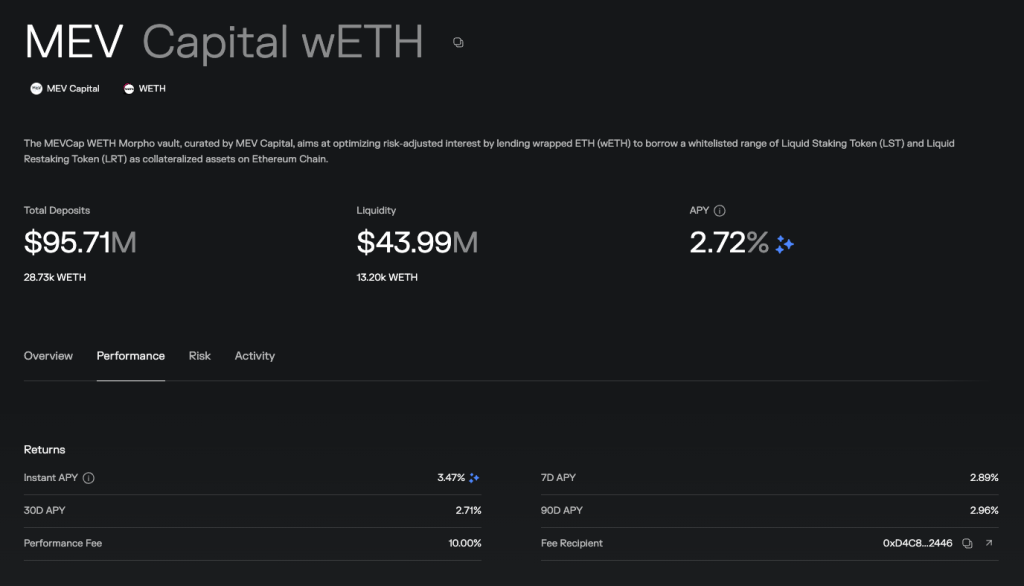

収益モデル:非対称なインセンティブ構造

しかし、Curatorのビジネスモデルには構造的な問題が潜んでいる。

【標準的な報酬体系(Morpho V2準拠)】

- パフォーマンスフィー: 運用益の 5〜50%(平均20%)

- 管理手数料: TVLの年率 0〜5%(平均2%)

- 損失時のペナルティ: 基本的になし

具体例で見る利益相反:

シナリオA(成功時): ユーザー資産 $100M → $120M(+20%) → Curator収益 = $4M(利益$20Mの20%)+ 管理手数料 シナリオB(失敗時): ユーザー資産 $100M → $50M(-50%) → Curator損失 = 評判のダメージのみ(金銭的ペナルティなし)

Morpho MEV Capital提供のVaultはPerformance Feeが10%に

この構造は、「元本はユーザー、利益は分配、損失もユーザー」という非対称性を生み出す。

これは必然的に、Curatorは以下のインセンティブを持つ:

- 高リスク・高リターン戦略への傾倒

- 短期的な利回り最大化の優先

- 潜在的リスクの過小評価

- 透明性よりも成果の誇示

Stream Finance事件の全貌:$285M凍結までの3日間

今回、Stream Financeが発行するxUSDは下記のようなタイムラインで事が進んでいった。

タイムライン:崩壊の72時間

| 日時(UTC) | イベント | 市場への影響 |

|---|---|---|

| 10月下旬 | Balancer v2プールへのハッキング攻撃 | DeFi市場全体に不安が拡散 |

| 11月3日 午前 | Stream Financeの運用に関する疑惑がSNSで拡散 | 小規模な資金流出が始まる |

| 11月3日 午後 | 公式発表:外部運用者による$93M損失、出入金停止 | xUSD価格 $1.26 → $0.80に急落 |

| 11月4日 早朝 | xUSDが$0.30を割り込む | パニック売りが加速 |

| 11月4日 午後 | 最安値$0.16を記録、Morpho/Euler/Siloで借入利用率100%に | 推定$285M債務が凍結状態に |

| 11月5日 | USDX(関連ステーブルコイン)も連鎖デペグ開始 | $1.00 → $0.60へ下落 |

| 11月6日 | Lista DAOがUSDX担保の緊急清算実施、sUSDXプール金利が800%超に | DeFi市場で流動性危機 |

根本原因1:再帰的ループによる人為的TVL膨張

Now that people seem to be paying attention to what’s actually behind the yield coin meta, few more fun facts for you.

The Stream xUSD wallet holds 60% of the outstanding xUSD all of which is levered up.

While the comingling of funds between their products make it impossible to… https://t.co/0LyqewXJRc pic.twitter.com/4ddkIOLjKG

— Schlag (@Schlagonia) October 27, 2025

オンチェーン分析(0xSchlag氏の調査)により、驚愕の事実が明らかになった:

【再帰的ループの構造】

Step 1: Stream FinanceがxUSDをミント

↓

Step 2: ElixirプロトコルでxUSDを担保に資金を借入

↓

Step 3: 借入資金でさらにxUSDをミント

↓

Step 4: そのxUSDを再びElixirで担保に(ループ)

驚くべき数字:

- 実質的な自己資金:$1.9M(約2.7億円)

- 生成されたxUSD:$14.5M(約20億円)

- レバレッジ倍率:約7.6倍

この構造は一見すると資本効率が良く見えるが、実際にはわずかな市場変動で連鎖的に崩壊する極めて脆弱なシステムである。

根本原因2:Curatorの過度なリスクテイク

複数のCuratorがxUSD市場に顧客資金を大量投入した背景には、明確なインセンティブが存在した:

- xUSD市場の提供APY:20〜30%(市場平均の2〜3倍)

- 高APY → TVL急増 → 管理手数料とパフォーマンスフィーの増加

- リスク警告は複数のアナリストから出ていたが、競合に顧客を奪われる恐怖から無視

根本原因3:ハードコード・オラクルによる清算機能の麻痺

Stream Finance事件で決定的な役割を果たしたのが、MorphoやEulerのCuratorが設定した「ハードコード・オラクル」である。

【通常のオラクル vs ハードコード・オラクル】

| 項目 | 通常のオラクル | ハードコード・オラクル |

|---|---|---|

| 価格ソース | リアルタイム市場価格 | 事前設定の固定値 |

| 更新頻度 | 数秒〜数分ごと | 手動更新または更新なし |

| xUSD $0.16時の評価 | $0.16(実勢) | $1.00(固定)⚠️ |

| 清算発動 | 即座に発動 | 発動せず ⚠️ |

| リスク | 価格操作リスク | 隠れた不良債権リスク |

【Curatorの論理(事後的な推測)】

MorphoやEulerのCuratorがハードコード・オラクルを採用した背景には、以下の判断があったと考えられる:

- xUSDは「実績のある」ステーブルコインである(過去の小規模デペッグからの回復実績)

- 短期的な価格変動による清算は、ユーザー体験を悪化させる

- $1.00固定評価により、市場の「一時的パニック」を吸収できる

- 競合プロトコルも同様の設定を採用していた(同調圧力)

しかし、「真のデペッグ」と「一時的パニック」の区別は事実上不可能であり、この判断は致命的な誤りだった。

平時の「利点」:

- 短期的な価格変動による不必要な清算を防止

- ステーブルコインの「安定」を演出

- ユーザー体験の向上(清算頻度の低下)

危機時の「悪夢」:

- 真のデペッグ時に清算が機能しない

- 不良債権が水面下で蓄積

- 最終的に貸し手が全損失を負担

波及効果:$285Mの債務凍結

Stream Finance事件では、xUSDが$0.16まで暴落したにもかかわらず、MorphoやEuler上では「$1.00の担保」として扱われ続けた。その結果、$285Mの債務が「清算不可能」な状態で凍結された。

この仕組みは、透明性と即応性を犠牲にして短期的な安定を優先する設計であり、真の危機においては市場メカニズムを機能不全に陥らせる時限爆弾となった。

xUSD崩壊の直接的影響は、以下のプロトコルに波及している:

| プロトコル | 凍結債務額(推定) | 主な問題 |

|---|---|---|

| Morpho | $150M+ | 複数VaultでxUSD担保ポジションが清算不能に |

| Euler | $80M+ | Vault Kitを使用した市場が機能停止 |

| Silo | $40M+ | 孤立市場の特性が裏目、流動性完全枯渇 |

| その他 | $15M+ | Radiant Capital等の小規模プロトコル |

さらに、USDXやdeUSD(ともに別の合成ステーブルコイン)も連鎖的にデペッグし、sUSDXレンディングプールの金利が800%に達するなど、市場全体が流動性危機に陥った。

Triaカードは世界中どこでも決済が可能な仮想通貨クレジットカード(約3000円〜)で、驚愕の最大6%が仮想通貨でキャッシュバックされます。さらに、予定されている仮想通貨の無料配布では先行登録者に大きなチャンスも!!

面倒な審査は不要です。現在、期間限定の割引セール中なので是非この機会に登録しておきましょう。(登録に必要なアクセスコード:MWVJXJ6475)

関連:仮想通貨クレジットカード「Tria」の登録方法・使い方【徹底解説】

次なる危機?Ethena/USDeへの波及リスク

なぜUSDeが注目されるのか

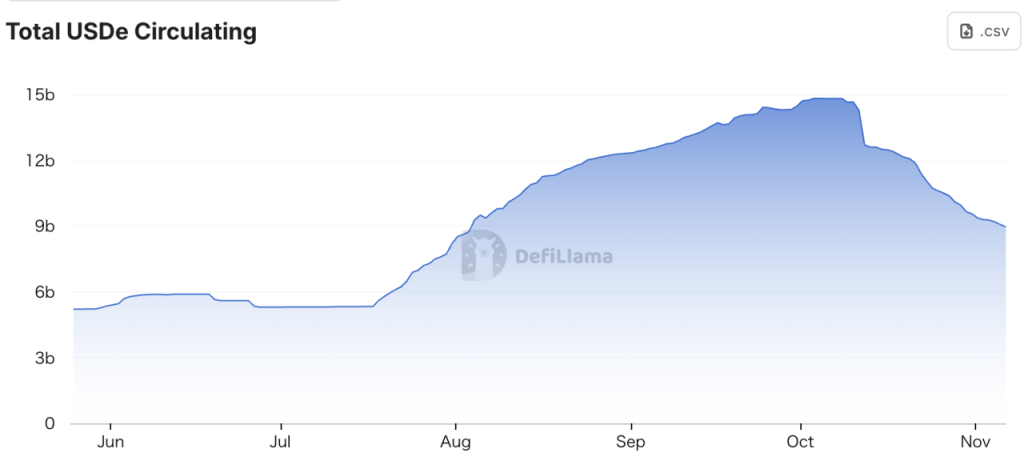

USDe TVL推移(DeFiLlamaより)

Stream Finance事件を受け、市場の関心は別の高利回りステーブルコインUSDe(Ethena Labs発行)に向かっている。理由は明確だ:

- 高い利回り: 15〜30% APYを提供(時期により変動)

- 急速な成長: 2024年のピーク時にTVL $14.9B(約2.1兆円)

- レンディング市場での利用: Morpho、Euler、Siloなどに約$500M(約700億円)が流入

- しかし急激な縮小: 2025年11月時点でTVLは$9.1B(-39%)まで減少

⚠️ 重要な事実

現時点(2025年11月6日)において、Ethena Labs の USDe/sUSDe は直接的な Stream Finance 損失や xUSD デペグの影響を受けていない。

しかし、Morpho・Euler・Silo など Curator が管理する貸借市場に約$500M(TVL比3〜5%)が流入しているとされており、間接的な波及経路が存在しうる。

xUSDとUSDeの構造的差異

両者のメカニズムは根本的に異なる:

| 要素 | xUSD(Stream Finance) | USDe(Ethena Labs) |

|---|---|---|

| 担保構造 | 不透明(再帰的ループで膨張) | 明確(ETH/BTCの現物) |

| 収益源 | 不明瞭な「外部運用」 | ファンディングレート(数学的に明確) |

| レバレッジ | 7.6倍+ (事実値) | 実質1倍(デルタニュートラル) |

| 透明性 | 極めて低い | 高い(リアルタイムダッシュボード、PoR公開) |

| リスク管理 | Curator依存 | 独立したRisk Committee |

| 過剰担保率 | 不明 | 1.04倍(2025年11月時点) |

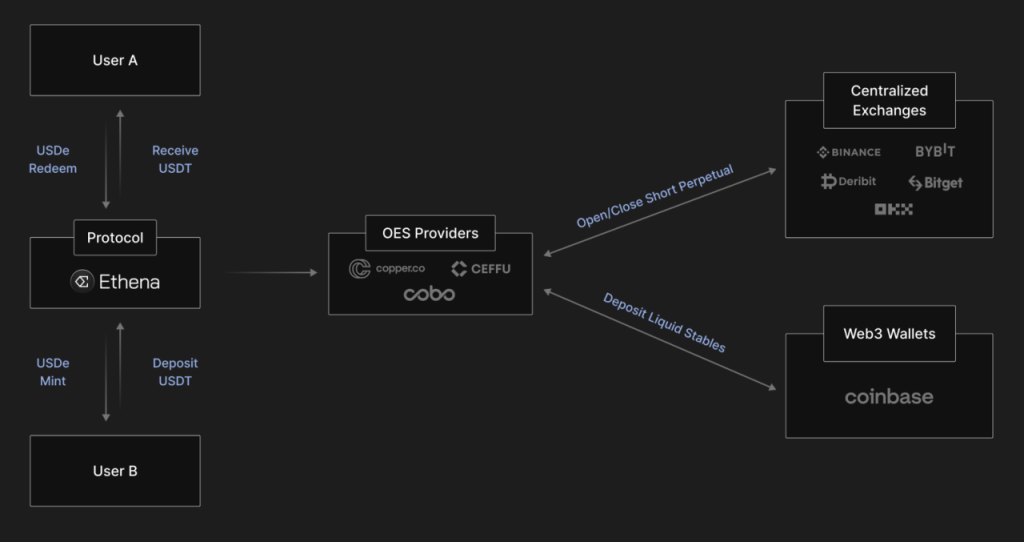

【USDeの基本メカニズム:デルタニュートラル戦略】

Step 1: ユーザーがETHを預ける(例:$100M) ↓ Step 2: Ethenaが同額のショートポジションをBinance、OKX、 Deribitなど複数のCEXで建てる(例:$100M分) ↓ 結果: ETH価格変動の影響がキャンセル(ニュートラル) + ファンディングレートで収益獲得 + 取引所破綻リスクを分散

この戦略は数学的に健全で、xUSDのような「ブラックボックス」とは一線を画す。

USDeの実績:2025年10月の試練

USDeの堅牢性は、実際のストレステストで証明されている:

【2025年10月10日の市場暴落】

- 状況: 暗号市場全体が急落、Binanceのみで一時的にUSDeが$0.65まで下落

- 償還規模: 24時間で$2B(約2,800億円)の償還が発生

- 結果: Ethenaは全ての償還を滞りなく処理、USDe価格は速やかに回復

- 最大デペッグ: Binanceでのみ0.35%の乖離が起きたが、CurveなどではDepegは怒らなかった。

この実績は、USDeの基本メカニズムが短期的なストレスに対して高い耐性を持つことを示している。

3つの波及経路とそのリスク

しかし、Stream Finance事件からUSDeへの波及リスクはゼロではない。主に以下の3つの経路が存在する:

| 波及チャネル | メカニズム | 現状規模 | 想定インパクト |

|---|---|---|---|

| ① 間接担保リスク | CuratorがxUSD等を担保にUSDeを借入→xUSDデペグで清算&USDe売却 | Morpho/Euler/Siloの USDe建玉 約$500M | 清算同時発生で一時的に USDe市場売り圧 |

| ② ループ解消リスク | USDe→貸付→再購入→再預入(4-5倍)のレバ戦略をCuratorが一括巻き戻し | 推定$200M規模 | ヘッジ解消コスト上昇、 ペッグ乖離拡大の可能性 |

| ③ 信用不安波及 | 「Curator=ブラックボックス」批判高まり→USDe保有者が償還へ | 10月実績:24時間で $2B償還を処理 | 短期的には処理能力あり、 持続すればヘッジ原資確保が課題 |

USDeの現状分析

【TVL推移(2025年10月〜11月)】

| 指標 | 2025年10月1日 | 2025年11月6日 | 変化率 |

|---|---|---|---|

| Ethena TVL | $14.88B | $9.12B | -38.7% |

| USDe供給量 | $9B | $6B | -33% |

| Curator管理市場への流入 | $620M | $500M | -19% |

| 過剰担保率 | 1.08倍 | 1.04倍 | バッファ縮小 |

重要なポイント:

- TVLの大半は自家準備金であり、Curator管理市場はごく一部(約5%)

- 10月に$2B償還を処理した実績があり、短期的な清算耐性は確認済み

- ただし過剰担保バッファが1.04倍へ縮小。持続的な大量償還が続けばヘッジ費用が跳ね上がる可能性

- TVL縮小により市場流動性が薄化、Curatorの売却が価格に与える影響が拡大

リスクシナリオと確率評価

| シナリオ | 発生確率 | 影響度 | 触媒 |

|---|---|---|---|

| A. Curatorが不適切担保を承認し複数Vault同時デフォルト | 中 | 中 | 追加デペグ案件(新興合成ドル等) |

| B. レバレッジループ解消でUSDe売り圧>償還能力 | 低 | 中 | BTC急落+ファンディングレートスパイク |

| C. 政策・規制がCuratorに登録義務を課し流動性低下 | 中 | 低 | 米SECのファンド告発 |

| D. 情報不透明批判でユーザー償還連鎖、ペッグ崩壊 | 低 | 高 | PoR更新停止・大型ハッキング |

Ethenaの対応策:波及リスクの緩和に向けて

Stream Finance事件を受け、Ethenaおよび関連プロトコルは以下の対策を進めている:

【実施中・予定の緩和策】

- Curator審査強化

- Morpho/EulerがProof-of-Due-Diligence提出を義務化予定

- 担保承認プロセスの透明化

- 動的LTV & ループ上限

- Curator VaultのLTVをオラクル・ボラティリティ連動型へ

- Stream事故を受け議論進行中

- Ethena自身のPoR拡充

- 11月5日公開のダッシュボードで取引所別オラクルと担保可用性をリアルタイム表示

- 透明性の更なる向上

- 清算インフラ多元化

- Bybit以外にOKX・Deribit先物をヘッジ先として追加

- ファンディングレート変動リスクを分散

- 取引所破綻リスクの軽減

総合評価:波及リスクの現実的評価

結論

| 時間軸 | リスク評価 | 根拠 |

|---|---|---|

| 短期 (1-3ヶ月) | 低 |

|

| 中期 (3-12ヶ月) | 中 |

|

| 長期 (1年以上) | 中 |

|

重要な認識:

- USDeの基本設計はxUSDより遥かに堅牢

- しかしDeFiエコシステムへの統合そのものが新たなリスクベクトルを生み出している

- Curatorが介在するレンディング市場での利用拡大は、設計段階では想定されていなかった「外部性リスク」

- 波及リスクは「ゼロではないが、管理可能な範囲」というのが現実的な評価

歴史的教訓:Terra/UST、USDC危機との比較

今回のStream Financeから起きたxUSDおよびUSDX、deUSDのデペグ問題を、過去に発生した大規模なステーブルコイン危機と比較することで、DeFi市場が直面するリスクの本質的な変化を浮き彫りにする。

比較対象は、Terra/USTの完全崩壊(2022年5月)とSVB破綻によるUSDCデペッグ(2023年3月)である。これら三つの事件は、それぞれ異なる原因で発生したが、いずれも市場に深刻な影響を与え、ステーブルコインの信頼性に対する根本的な問いを投げかけた。

三大ステーブルコイン危機の構造比較

| 要素 | Terra/UST (2022年5月) | USDC/SVB (2023年3月) | Stream/xUSD (2025年11月) |

|---|---|---|---|

| タイプ | アルゴリズミック | フィアット担保 | 暗号資産担保(合成) |

| 根本原因 | Death Spiral設計 | 銀行破綻(外部) | Curator依存+オラクル欠陥 |

| 最大デペッグ | 100%($0.00) | 13%($0.87) | 87%($0.16) |

| 損失規模 | $60B蒸発 | 一時的、完全回復 | 直接$93M、波及$285M |

| 回復 | 不可能 | 2-3日で完全回復 | 部分的、調査中 |

| 透明性 | 低 | 高 | 極めて低い |

| 波及範囲 | 暗号市場全体 | ステーブルコイン限定 | DeFiレンディング |

Terra/UST:アルゴリズムの崩壊

【メカニズムの致命的欠陥】

Terra/USTは、担保を持たない「アルゴリズミック・ステーブルコイン」として設計された。その価値維持メカニズムは、姉妹トークンLUNAとの交換レートに完全に依存していた:

【Death Spiralの構造】 1. USTへの信頼低下 → 売り圧力 ↓ 2. $1維持のためLUNAを増発して買い支え ↓ 3. LUNA供給増加 → LUNA価格下落 ↓ 4. LUNA下落 → USTへの信頼さらに低下 ↓ 5. Step 1に戻る(無限ループ)

崩壊のトリガー:

- Anchor Protocolの20% APYが持続不可能と判明

- LFG(Luna Foundation Guard)の$1.5Bビットコイン売却も効果なし

- 市場パニックが加速し、数日で両トークンが事実上ゼロに

- 暗号市場全体で$400B以上の時価総額が蒸発

特徴:自己完結型の失敗

Terra/USTの崩壊は、外部要因ではなく、設計そのものの欠陥によるものだった。担保を持たず、純粋に市場の信頼にのみ依存するシステムは、一度信頼が揺らぐと止めようのない連鎖反応を引き起こす。これは「数学的には美しいが、心理学的には脆弱」なモデルの限界を示した。

また、Do Kwon氏率いるTerraform Labsの傲慢な姿勢や、批判者への攻撃的な対応も、コミュニティの信頼を失わせる要因となった。透明性の欠如と説明責任の放棄は、技術的欠陥と同じくらい致命的だった。

USDC:伝統金融リスクの侵入

【突然の信頼喪失】

USDCは、米ドル準備金で完全に担保された「フィアット担保型ステーブルコイン」として、最も信頼性の高い選択肢の一つとされていた。しかし2023年3月、伝統的金融システムの脆弱性が、暗号資産市場に侵入した。

事件の経緯:

- 2023年3月9日: Silvergate Bank、Signature Bankが経営破綻

- 3月10日: Silicon Valley Bank(SVB)が破綻

- 3月11日早朝: Circle社が準備金$3.3B(約4,600億円)がSVBに預けられていたことを公表

- 同日午後: 市場パニック、USDC価格が$0.87まで下落

- 3月13日: 米政府(FDIC)が全預金者保護を発表

- 3月14日: USDCが$1.00に完全回復

特徴:オフチェーンリスク

USDCの一時的デペッグは、DeFiプロトコルの問題ではなく、伝統的金融システムの問題だった。しかし、この事件は重要な教訓を残した:

- カストディアンの分散が不可欠: 準備金を単一の銀行に集中させることの危険性

- 透明性が信頼回復の鍵: Circle社の迅速な情報開示が、より深刻な事態を防いだ

- 政府保証の威力: FDIC保証が決定的な役割を果たし、わずか2-3日で完全回復

- 「リスクフリー」は幻想: 最も安全とされるステーブルコインでさえ、外部リスクから完全には自由ではない

興味深いことに、この事件はUSDCの長期的な信頼性を高める結果となった。Circle社の対応の速さと透明性、そして米政府の保護が機能したことで、「危機に耐えられるステーブルコイン」としての評価を得たのである。

Stream/xUSD:第3世代リスクの顕在化

【新しいタイプのシステミックリスク】

Stream Finance事件が示したのは、以下の特徴を持つ「第3世代リスク」である:

| 世代 | リスクの性質 | 代表例 |

|---|---|---|

| 第1世代 | プロトコル設計の失敗 | Terra/UST |

| 第2世代 | 外部依存先の失敗 | USDC/SVB |

| 第3世代 | エコシステム内部アクターの失敗 | Stream Finance/xUSD |

第3世代リスクの4つの特徴:

- 内部アクターの暴走: プロトコル設計(第1世代)でも外部依存(第2世代)でもなく、エコシステム内部のアクター(Curator)が引き起こした

- 相互依存による連鎖: 単一プロトコルの問題が、相互依存性により複数プロトコルに瞬時に連鎖

- ガバナンス欠如: Curatorを監視・制御する仕組みが不在で、単一障害点が形成されていた

- 透明性の幻想: オンチェーンで全てが見えるはずなのに、実際の意思決定プロセスは完全にブラックボックス

これは、DeFiが新しいフェーズに入ったことを意味する。もはや「プロトコルを正しく設計すれば安全」ではなく、「エコシステム全体の健全性」が問われる時代になったのだ。

個々のスマートコントラクトが完璧に動作していても、それを管理・運用する人間やアルゴリズムが不適切であれば、システム全体が崩壊する。これは、DeFiが「コードの信頼性」から「ガバナンスの信頼性」へと課題が移行したことを示している。

三つの危機の比較分析:類似点と相違点

【類似点:全てに共通する「信頼の崩壊」】

三つの事件すべてにおいて、「透明性の欠如」と「信頼の急速な喪失」が決定的な役割を果たした:

- Terra/UST: アルゴリズムへの盲目的信頼 → 設計欠陥の露呈で瞬時に崩壊

- USDC: 銀行システムへの信頼 → 準備金凍結の判明で一時的動揺

- xUSD: Curatorと運用への信頼 → ブラックボックスの崩壊で市場離脱

いずれのケースでも、「見えないリスク」が突然顕在化し、市場参加者が一斉に出口に殺到する「バンクラン」が発生した。ステーブルコインの価値維持は、最終的には「信頼」という無形の資産に依存しており、それが失われた瞬間、あらゆる技術的メカニズムは無力化する。

【重要な相違点】

| 観点 | Terra/UST | USDC | xUSD |

|---|---|---|---|

| 回復可能性 | 不可能(設計の根本的欠陥) | 完全回復(政府保証) | 部分回復の可能性(法的手続き) |

| 失敗の所在 | プロトコル設計そのもの | 外部依存先(銀行) | 中間管理者(Curator) |

| 影響範囲 | 暗号市場全体($400B+) | 限定的、短期 | DeFiレンディング($285M波及) |

| 救済の可能性 | なし | 政府介入により可能 | コミュニティ/法的措置により部分的に可能 |

| 予防可能性 | 理論的には可能(別の設計) | 可能(カストディ分散) | 可能(Curator監視体制) |

共通する教訓

三つの事件から導かれる普遍的な教訓:

💡 5つの不変の真理

- 透明性は信頼の基盤

- ブラックボックスは危機時に致命的

- 情報開示の速さと正確さが回復速度を決定する

- 「見えないリスク」は必ず最悪のタイミングで顕在化する

- 単一障害点の排除

- 集中は必ず裏切られる

- 分散は効率を犠牲にするが、レジリエンスを高める

- 「大きすぎて潰せない」は暗号資産市場では通用しない

- インセンティブ設計の重要性

- 利益相反がモラルハザードを生む

- 短期的利益の追求が長期的崩壊を招く

- 「利益は自分、損失は他人」の構造は必ず破綻する

- ストレステストの限界

- 平時に機能するシステムが危機時に崩壊

- 想定外は必ず発生する

- 真のストレスは予測不可能なタイミングで訪れる

- 市場の記憶は短い

- 同じ過ちが形を変えて繰り返される

- 新しい「革新的」メカニズムが古い問題を再生産

- 歴史から学ばない者は、歴史を繰り返す運命にある

そして、教訓は活かされるのか?

皮肉な真実

Terra/USTの崩壊からわずか3年。USDC危機から2年半。そしてStream Finance事件が発生した。

形は変わっても、根本的な問題——透明性の欠如、集中リスク、利益相反、過度な信頼——は何も変わっていない。

市場は成長した。プロトコルは高度化した。しかし、人間の本質——貪欲、恐怖、集団心理——は不変である。

次の危機は、また違う形で訪れるだろう。そして我々は、再び同じ教訓を学ぶことになるのかもしれない。

Triaカードは世界中どこでも決済が可能な仮想通貨クレジットカード(約3000円〜)で、驚愕の最大6%が仮想通貨でキャッシュバックされます。さらに、予定されている仮想通貨の無料配布では先行登録者に大きなチャンスも!!

面倒な審査は不要です。現在、期間限定の割引セール中なので是非この機会に登録しておきましょう。(登録に必要なアクセスコード:MWVJXJ6475)

関連:仮想通貨クレジットカード「Tria」の登録方法・使い方【徹底解説】

まとめ:分散化の理想と集中化の現実

我々はどこにいるのか

Stream Finance/xUSD事件は、DeFiが「青年期」から「成人期」への過渡期にあることを明確に示している。

青年期(2020-2024)は、無制限の実験と成長の時代だった。失敗は許容され、理想主義的なビジョンが市場を牽引した。「Code is Law」——コードこそが法であり、人間の介入を排除すれば完璧なシステムが実現できるという信念が支配的だった。プロトコルは次々と革新的な機能を追加し、TVLは指数関数的に成長し、DeFiは「金融の未来」として輝いて見えた。

しかし成人期(2025-)に入った今、市場は異なる現実に直面している。持続可能な成長が求められ、責任とアカウンタビリティが問われる。現実的な制約——規制、リスク管理、ユーザー保護——を認識しなければならない。そして何より、「信頼」の再定義が必要になっている。

Curatorの台頭は、まさにこの移行を象徴している。彼らは「分散化の理想」と「効率性の現実」の狭間で生まれた、必然的な存在である。完全に分散化されたシステムは理想的だが、一般ユーザーにとっては複雑すぎて近づきがたい。専門家による管理は効率的だが、集中リスクを生み出す。DeFiは、この矛盾と向き合わなければならない段階に入ったのだ。

Curatorは敵か、味方か

この問いへの答えは単純ではない。Curatorは「どちらでもある」——それが現実である。

味方としての側面を見れば、Curatorは間違いなくDeFiの発展に貢献している。複雑なリスク分析を代行し、一般ユーザーが高度な戦略にアクセスできるようにした。専門知識によってプロトコルの安全性を向上させ、適切なパラメータ設定を通じて数多くの潜在的損失を未然に防いできた。イノベーションを加速させ、新しい金融商品を次々と市場に投入し、DeFiエコシステム全体の拡大に寄与している。彼らがいなければ、多くのプロトコルは適切なリスク管理ができず、多くのユーザーは複雑すぎて参加できなかっただろう。

しかし敵としての側面も同時に存在する。上位5社が市場の60%に影響を与えるという集中度は、システミックリスクの震源地を形成している。Stream Finance事件が示したように、彼らの判断ミスや過度なリスクテイクは、一瞬にして数百億円規模の損失を引き起こす。「利益は分配、損失はユーザー」という非対称なインセンティブ構造は、モラルハザードを必然的に生み出す。そして、透明性を標榜するDeFiにおいて、Curatorの意思決定プロセスは依然として不透明なブラックボックスのままだ。新たな情報非対称性を生み出し、一般ユーザーと専門家の間の格差を広げている。

この二面性こそが、Curatorという存在の本質である。彼らは天使でも悪魔でもない——ただの人間であり、人間が設計したシステムであり、人間の欲望と恐怖、知恵と愚かさを併せ持つ存在なのだ。

最終的な洞察

Stream Finance事件が我々に教えるのは、「Curatorを排除すること」ではない。それは現実的でもなければ、望ましくもない。むしろ、「Curatorをどう適切に機能させるか」——これこそが、DeFiが次のステージへ進むための中心的な課題である。

第一の認識:分散化は手段であって目的ではない。

我々が本当に目指すべきは、分散化それ自体ではなく、公平で透明で持続可能な金融システムの構築だ。

もし適切に設計され、監視され、制約された「仲介者」がそのゴールに貢献するなら、それを認めることに躊躇する理由はない。

重要なのは、その仲介者が誰のために、何のために存在するのかを明確にすることだ。Curatorは、自らの利益のためではなく、エコシステム全体の健全性のために機能しなければならない。

第二の認識:完璧な解はない。

あらゆるシステムにはトレードオフが存在する。分散化を追求すれば効率性を失い、効率性を追求すれば集中リスクを生む。透明性を高めればプライバシーが損なわれ、プライバシーを守れば説明責任が曖昧になる。

完璧なバランスを見つけることは不可能だ。しかし、リスクを理解し、継続的に管理し、必要に応じて調整することは可能である。DeFiの成熟とは、この不完全性を受け入れ、それでもなお前進し続けることを意味する。

第三の認識:進化は続く。

DeFiは完成品ではない。それは常に進化の途上にあり、失敗から学び、改善を重ねるプロセスそのものだ。

Terra/USTの崩壊、USDC危機、そしてStream Finance事件——これらは終わりではなく、次の段階への踏み台である。

痛みを伴う教訓だが、それを無駄にしなければ、より強靭なシステムを構築できる。歴史は、金融システムが常に危機と改革を繰り返しながら進化してきたことを示している。DeFiも例外ではない。

投資家として銘記すべきこと

Curatorが関わるプロトコルに資金を預けるということは、単に「高い利回りを得る」ことではない。それは、専門家の知見を活用する利点を享受すると同時に、彼らのインセンティブ構造を理解する責任を負うことを意味する。Curatorがいつ、どのように、なぜ出口戦略(利益確定や損切り)を実行するかを常に意識し、その影響を予測しなければならない。

そして何より重要なのは、最終的な責任は自分にあることを忘れないということだ。Curatorは助言者であり、管理者であるかもしれないが、あなたの資産の所有者ではない。判断を委ねることと、責任を放棄することは異なる。DYOR(Do Your Own Research)という原則は、Curator時代においてもなお、いや、Curator時代だからこそ、より一層重要になっている。

高い利回りの裏には必ずリスクがある。透明性が高いと主張されるシステムにも、見えないリスクが潜んでいる。「専門家が管理しているから安全」という思い込みは、しばしば最も危険な錯覚である。Stream Finance事件は、この真理を数百億円という代償とともに思い出させてくれた。

DeFiの未来へ

Stream Finance事件は、確かに痛烈な教訓だった。しかしそれは同時に、エコシステムが成熟するための必要な通過儀礼でもある。DeFiはまた今回の失敗を通じて成長する。

重要なのは、この失敗を無駄にしないことだ。透明性の向上——Curatorの意思決定プロセス、リスク評価モデル、報酬構造の完全な開示。インセンティブの再設計——損失時のペナルティ導入、長期的成果への報酬シフト、ステークによる「skin in the game」の確保。規制との建設的対話——過度な規制でもなく完全な無規制でもない、適応的で柔軟なガバナンス・フレームワークの構築。これらを通じて、DeFiは次のステージへと進化できる。

Curatorという存在は、その進化の最前線にいる。彼らが「分散化の守護者」となるか「システミックリスクの震源地」となるかは、Curator自身の選択、プロトコルの監視体制、規制当局の対応、そして我々投資家の行動——これら全ての相互作用によって決まる。

参考文献・データソース

主要情報源

- The Block – “Analysts map $285M in potential exposure across DeFi after Stream Finance’s $93M loss” (2025年11月4日)

- PANews – “Stream Finance事件分析:Curatorの役割と責任” (2025年11月6日)

- The Defiant – “How Stream Finance’s Collapse Exposed DeFi’s Looping Yield Bubble” (2025年11月6日)

- DefiLlama – プロトコルTVLデータ、Curator統計

- Morpho Documentation – Vault Creation and Curator Roles

- Ethena Documentation – USDe Mechanism and Risk Management

オンチェーン分析

- 0xSchlag (@0xSchlag) – X投稿による再帰的ループ分析

- Nansen – スマートマネーフロー分析

- Dune Analytics – カスタムダッシュボード

歴史的事例

- BlockApps – “What Caused the Depeg of TerraUSD” (2024年12月)

- CoinMarketCap – “SVB Fallout and USDC De-Peg” (2023年3月)

免責事項

・本記事は教育・情報提供を目的としており、暗号資産や証券その他の金融商品の売買や引受けを勧誘する目的で使用されたり、あるいはそうした取引の勧誘とみなされたり、証券その他の金融商品に関する助言や推奨を構成したりすべきものではありません。

・本記事に掲載された情報や意見は、当社が信頼できると判断した情報源から入手しておりますが、その正確性、完全性、目的適合性、最新性、真実性等を保証するものではありません。

・本記事上に掲載又は記載された一切の情報に起因し又は関連して生じた損害又は損失について、当社、筆者、その他の全ての関係者は一切の責任を負いません。DeFiプロトコルの利用にはスマートコントラクトリスク、清算リスク、オラクルリスク、Curatorリスク、その他様々なリスクが伴いますので、ご自身で十分な調査を行った上でのご利用を推奨します。

有料記事

有料記事