レンディングプロトコル「Aave」とは?使い方・リスクを徹底解説!

airutosena

「Aaveってどんなもの?仕組みが難しくて分からない・・・」「Aaveの詳しい利用方法が知りたい・・・」「Aaveのリスクや注意点が知りたい」という方は、チェック!

Aaveは、V2以降新たな機能がいくつも実装されており、利便性は高まっているものの「よく使いこせていない」という声も多いです。

しかし、他のレンディング系DeFiよりもかなり利便性が高いので、利用方法を押さえておいて損はありません。

この記事では、Aaveが気になる・・・という方に向けて、Aaveの基本的な概要から特徴、詳細な利用方法や注意点・リスクについて解説しています。

Aaveとは?基本的な概要

まず、はじめにAaveの基本的な概要や、機能についてチェックしていきます。

Aaveの大枠を掴んでいきましょう。

Aaveはレンディングサービス提供

Aaveは、レンディングサービスを提供しているDeFiです。

レンディングサービスとは、仮想通貨を預け入れたり(貸す)、借りたりすることができるサービスのことです。

Aaveの前身的な存在であるETH lendでは、もともと「貸し手・借り手」を直接マッチングさせていました。

しかし、需要と供給がうまく噛み合わないことなどから、ETH lendはAaveほどの盛り上がりは見せていなかった側面があります。

そこで、Aaveでは貸し手(預け入れ側)の資金を一度プールに入れることで、間接的にレンディングサービスを提供する方式を実装しました。

Aaveのプールに資金を預け入れると、その分のaTokenが発行され、aTokenは各通貨に沿ってaDai・aUSDTといった名称になっています。

また、Aaveのプールに資金を預けることで、その資金を担保にAaveのプールから資金を借りることができるようになります。

逆に言うと、プールに資金を預けないと、Aaveから資金を借入れることはできません。(担保がないため)

著名なレンディング系DeFiであるCompoundと基本的な仕組みはかなり似通っていると言えるでしょう。

一度、Compoundを利用したことがあるなら、違和感なく利用できるはずです。

Aaveの代表的な機能をチェック

これから、Aaveが持つ機能を代表的なものに絞り、いくつかご紹介していきます。

機能から、Aaveが持つ利便性をチェックしていきましょう。

Aaveで預入

この画面では、Aaveで仮想通貨を預けることができる画面になります。

Aaveで資金を預けることで、リターンを得ることはもちろん、Aaveから資金を借入れることが可能になります。

恐らく、Aaveをはじめて利用大半の方が、この機能から利用することになるでしょう。

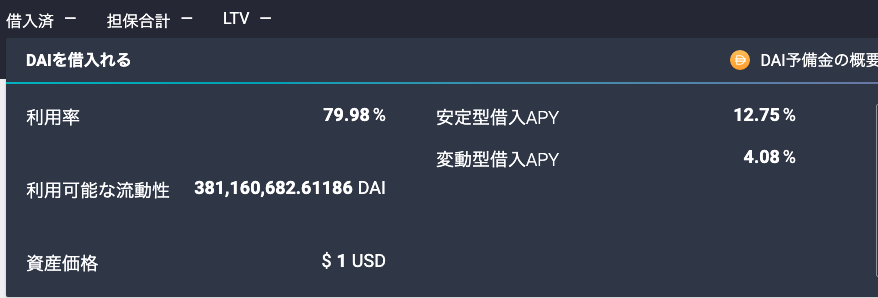

Aaveで借入

この画面では、Aaveで借入を行うことが可能になる画面です。

この画面を利用するには、前述の通り予めAaveに仮想通貨を預けないといけません。

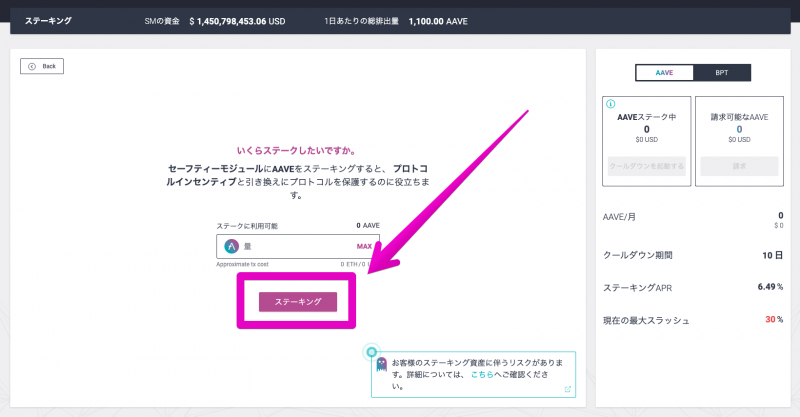

Aaveでステーキング

この画面では、AaveもしくはBPTをステーキングすることが可能な画面です。

ステーキングすることによって、ステーキング画面に表示されているAPYに沿ったリターンを受け取ることができます。

AaveのV1・V2の違いについて

Aaveには、V1とV2という2つのバージョンが存在しています。

V1は前バージョンのAaveのようなもので、V2はその進化バージョンです。

V2はV1の基本的な部分を継承しながら、以下のような変更が加えられています。

- フラッシュローンへのバッチ機能実装

- 債務ポジションのトークン化

- 担保を利用した返済の簡易化

あくまで一例ですが、さまざまな機能が強化され、中には利用者の利便性にダイレクトに影響のある変更も加えられています。

Aaveは、メインをAave V2としているため、基本的にこれから利用する方はV2を推奨します。

マーケットのサイズも、Aave V1よりもV2の方が大きく、特段のこだわりが無ければV2で問題ないでしょう。

Aaveの4つの特徴

これから、Aaveの特徴を「フラッシュローン」「金利」「担保」「ライセンス」という4つの観点からご紹介していきます。

Aaveの強みとなる部分をチェックしていきましょう。

フラッシュローンなどの実装

Aaveは、先進的な機能であるフラッシュローンを実装しています。

フラッシュローンとは、トランザクションが完了する前に借りた金額を返済するローンで、その特性上、担保を必要としません。

つまり、借入における一連のフローを1つのトランザクション内でスタート・終了させることで、担保を必要としない機能です。

フラッシュローンを悪用した攻撃などがニュースになることや、無担保で借りられるという点などから、注目を集めがちな機能になっています。

ただし、フラッシュローンは基本的に専門性の高い機能なので、多くの方は利用することはないものの、特徴の1つに挙げられるでしょう。

開発者の方などで、フラッシュローンの詳細が気になる方は、以下のリンクをチェックしてみることをおすすめします。(Aaveの公式docs)

https://docs.aave.com/developers/guides/flash-loans

金利の自由度が高い

Aaveにて仮想通貨を借入れる際には2つの金利が表示され、戸惑うことがあるかもしれません。

変動型APYと安定型APYは「 変動金利 or 固定金利」の違いということです。

多くのレンディング系DeFiは、変動金利を導入していることから、見慣れないことも無理はありません。

上記の画像の通り、固定金利は利率が高いものの、長期間に渡って安定した金利で借入れることが可能です。

しかし、Aaveは、基本的に固定金利が変化することは無いとしているものの、一定の条件に合致すると、固定金利であっても、変化する可能性があります。

このように金利選択の自由が存在しているのは、Aaveの大きなメリットの1つです。

担保をスワップできる

Aaveは、担保の取扱に関する利便性が非常に高いです。

例えば、Aave V2から実装されている機能であるスワップ機能を利用すると、ダイレクトに「担保を利用して取引」することが可能です。

この機能で、担保として預け入れている仮想通貨に大幅な価格下落などが発生した際に、他の通貨に変えることで清算のリスクを回避するといったことが可能になります。

これまでも間接的には可能でしたが、ダイレクトに可能になったため、利便性が高まったと言えるでしょう。

担保で返済できる

また、こちらもV2からの機能ですが、担保から返済を行うことが可能になりました。

ダイレクトに担保から返済を行うことが可能になることで、1トランザクションのみで担保 to 返済の処理できます。

こちらに関しても、間接的には可能だったものの、トランザクションが多くなり、かなり不便だったと言えます。

つまり、「担保を利用してさまざまな手間が省けるようになった」ということです。

担保に関する利便性が高いのは、Aaveの特徴に挙げられるでしょう。

電子マネーのライセンスを取得

Aaveは、2020年7月から「電子マネー機関」としての登録を、イギリスの当局(FCA)から受けることができました。

このことで、今後イギリスの利用者が、ダイレクトに法定通貨から仮想通貨にアクセスできるようにするという情報も出ています。

予め取引所などを通して仮想通貨を購入しなくとも、ダイレクトにDeFiを利用できるようになる可能性があり、利便性の向上から利用者増が期待されています。

また、イギリスの当局から登録を受けられたということから、Aave自体の信頼性向上にもつながる可能性があるでしょう。

初心者OK!Aaveの使い方を1から解説

これから、Aaveの使い方を1から解説していきます。

DeFi初心者の方でも分かるように解説しているので、Aaveを実際に利用したい方は、ぜひチェックしてみてください。

Aaveを利用するまでの準備

Aaveを利用するためには、仮想通貨の保有やウォレットの作成といった手順が必要です。

まだ、仮想通貨を持っていない・ウォレットを持っていないといった方は、チェックしてみてください。

仮想通貨を準備

まず、はじめにAaveで預け入れる仮想通貨を購入しましょう。

まだ、仮想通貨を持ったことがないという方は、イーサリアムなどを購入するのがおすすめです。(他のDeFiでも利用できるため)

何らかの処理を行うことで(利用に伴うDEXのスワップなど)、ガス代が掛かってくることも考えられるので、余裕を持った金額を購入しておくのがおすすめです。

イーサリアムなどの購入には「国内仮想通貨取引所」での購入が必要になります。

コインチェック or ビットフライヤーがおすすめです。

取引画面がシンプルで初心者におすすめコインチェック

ビットコイン取引量1位のビットフライヤー

ウォレットの作成

Aaveの利用には、ウォレットの接続が必須となっています。

まだ、ウォレットを作成していないという方は、ウォレットを準備しましょう。

特にこだわりなどがなければ、MetaMaskがおすすめです。

MetaMaskは非常に知名度の高いウォレットで、基本的にどのプロダクトもMetaMaskには対応しています。

そのため、はじめてのウォレットであればMetaMaskが無難でしょう。

MetaMaskについては、コチラの記事で解説しています。

また、MetaMaskについては、動画でも詳しく解説しています。

ウォレットへの送金

ウォレットが作成できたら、国内仮想通貨取引所などで購入した仮想通貨を、そのウォレットに送金しましょう。

ウォレットへの送金方法などは、各取引所などによって異なります。

ただ、ウォレットのアドレスを把握して、取引所から送金するという点は共通しており、それほど難しいものではありません。

コインチェックの送金手順はコチラ。

ビットフライヤーの送金手順はコチラ。

Aaveとウォレットの接続

ウォレットに仮想通貨を送金し、ウォレットに仮想通貨が着金していることを確認したら、そのウォレットとAaveを接続します。

以下の手順で、Aaveとウォレットを接続していきましょう。

- Aaveにアクセス

- 右上の「接続する」を選択

- ウォレットを選択

(MetaMaskはBrowser Wallet)

- ウォレット側の処理を済ませる

- 右上に文字列が表示されたら、接続完了

ネットワーク設定は、推奨したイーサリアムであれば、デフォルトのもので大丈夫です。

その他のネットワークを利用したい方は、各利用したいチェーンごとに適宜変更してください。(後からでも変更可能)

Aaveの各機能の使い方

これから、Aaveの使い方を機能ごとに詳しく解説していきます。

いろいろな用途があるため、手順が多く感じられますが、1つ1つの利用方法はそれほど難しくありません。

Aaveで貸す(預入)

まず、はじめにAaveの預入画面の見方を解説していきます。

- これまでのAPYの推移

- 現在のAPY

- 利用されている割合

- 担保に利用できるか否か

- 担保にしたときに担保あたりで借入できる割合

- 借入れた際に強制的に清算される場合の割合

基本的には需要と供給によって金利が調整され、バランスが保たれるように設計されています。

また、上記の%などは、利用する担保(通貨)によって変化し、通貨の特性によって調整されています。

注意したいのが、担保として利用できない旨が表示されている仮想通貨を利用すると、担保として利用できず、借入などを行うことができません。

担保として利用することを前提としている場合は、担保として利用可能な仮想通貨を預けましょう。

上記を踏まえた上で、Aaveで預け入れる手順は以下のとおりです。

- 「預入」へ

- 預け入れたい通貨を選択

- 条件などを確認

- 金額を入力

- 「Continue」を選択し、トランザクションなどを完了させる

これで、Aaveでの預け入れは完了です。

また、Aaveでの預け入れが完了したら、ダッシュボードから、預け入れた通貨の「Collateral(担保)」にチェックを入れておきましょう。

ここにチェックが入っていない通貨は、担保として利用できません。

預入を解除したい際は、ダッシュボードの預入から解除可能です。

Aaveで借りる(借入)

次に、Aaveでの借入手順をチェックしていきましょう。

Aaveで借入れる際にチェックしたい項目は以下のとおりです。

- APY(利息)

- 変動型APYと安定型APYの推移

それ以外は、基本的に預け入れを行う際と変わりません。

Aaveで借入れる際の手順は以下のとおりです。

- 「借入」へ

- 通貨を選択

- 条件などを確認

- 金額を入力

- 金利を選択

- トランザクションを通す

また、借入を行う際に「健康指数」という指数をチェックすることが可能です。

この指数が高ければ高いほど、担保に対する借入金額が高く、清算のリスクが高いということになります。(清算については、リスク・注意点の項目で解説)

そのため、リスクを把握した上で、健康指数を調整した金額を借入ましょう。

借入も預入と同じく、ダッシュボードから解除可能です。

Aaveの担保を利用して取引

こちらの機能は、V2の市場でしか利用できません。

この機能では、Aaveの担保を利用して取引を行うことができます。

手順は以下の通りです。

- 「スワップ」へ

- 取引する担保(振替元)と金額を入力

- 換金したい通貨(振替先)を選択

- レートなどを確認

- 「Continue」へ

Aaveでステーキング

Aaveでは、Aave・BPTをステーキングし、リターンを得ることが可能です。

ただし、少し仕様が特殊で、予め表記されているクールダウン期間を経ないと、解除できないなどの条件があるため、予めAPYと合わせてチェックしておきましょう。

- ステークへ

- 右側の条件を確認

- ステーキングしたい方を選択

- 金額を入力

- 「ステーキング」へ

クールダウンは、以下の右側の欄の「クールダウンを起動する」を選択した期間から、クールダウン日数が終了後、一定期間(現在は2日)のみ解除が可能となります。

「クールダウン終了 = 自動的にステーキング解除」ではありません。

「クールダウン起動終了 = ステーキング解除の処理 = ステーキング解除」となるため、注意しましょう。

Polygonなどのマルチネットワーク対応について

Aaveでは、複数のネットワークを利用可能で、人気の高いPolygonやAvalancheでの利用も可能です。

基本的に、イーサリアムのものと利用方法は変わりません。

ネットワークの切り替えはウォレットから行い、以下の項目から各市場を変更することで、利用できるようになります。

特に、市場を変更しておかないと、ただしく利用できないため注意しましょう。

Aaveのリスクや注意点について

これから、Aaveのリスクや注意点について解説していきます。

Aaveの「危険な部分」を押さえていきましょう。

予期せぬ欠陥・リスク

Aaveに限った話ではありませんが、DeFiが全体的に先進的な試みのため、予期せぬ欠陥によるリスクが複数存在しています。

例えば、Aaveでも実装されており、多数のDeFiで実装されているフラッシュローンは、定期的に悪用され不正流出などが発生しています。

これ以外にも、レンディングに限らず、DeFi系のプロトコルに問題が見られ、攻撃や不具合が発生しがちです。

予想を超えるような事態が起こりがちなので、常に潜在的なリスクが存在していると考えた方が良いでしょう。

清算されるリスク

Aaveに限らず、仮想通貨を預けることで仮想通貨を借りられる系のレンディングサービスでは、清算のリスクがあります。

清算とは、担保に対して借入の金額が大きくなってしまうことで、強制的に決済されてしまうことです。

仮想通貨の価格変動によって発生し、借入を担保に対して高い割合にすればするほど、リスクは高くなります。

無理な借入を利用しない、ステーブルコインを利用などでリスクヘッジは可能なものの、ボラティリティが激しい仮想通貨ですから、清算リスクは常に考慮しておいた方が良いでしょう。

清算されるリスクについては、以下の動画でも詳しく解説しています。(別のプロダクトですが、原理は同じです)

Aaveについてまとめ

この動画では、Aaveの概要から使い方・リスクまで解説しました。

Aaveは、他のレンディング系DeFiと比較しても、V2以降は特に利便性が高くなっており、レンディングサービスとしての正統進化が行われています。

ステーキングに若干クセはあるもののリスクを踏まえた上で、気にあるなら一度利用してみるのがおすすめです。

有料記事

有料記事