日銀が中央銀行発行デジタル通貨(CBDC)の法律問題研究会における報告書の概要を発表

Shota

中国での中央銀行発行デジタル通貨(CBDC/DCEP)発行に関して世界が注目する中、日本銀行は先日、CBDCの法律問題に関する概要資料を公開しました。

日銀総裁である黒田氏は、CBDCの発行について現時点での発行は検討していないとしていますが、将来的な発行に向けた調査研究が進められている状況です。

本記事では、公開された資料を参考に、CBDCの概要や流通の仕組み, 発行における法律との関係や、関連する影響等を考察していきます。

目次

CBDCとは?ステーブルコインとの違い

CBDC(Central Bank Digital Currency)とは、名前の通り中央銀行が発行するデジタル通貨の総称を指します。

ステーブルコインとの主な違いは、マネーが中銀の管理下にあるかそうでないかという点にあります。

発行体やカストディが民間にあるUSDT等のステーブルコインと比較して、CBDCは中央銀行によって管理されるデジタル銀行券のような立ち位置に相当します。

したがって、国内の経済に対する介入や税金の徴収などが可能となる上、発行体に対する信用リスクが限りなく0に近づくといった、現金(中銀独占発行の銀行券)の特徴に加えた更なるメリットがあります。

一方で、中銀に対する信用が比較的低く不安定な国家ではCBDC発行の意義が薄く、USDなどと紐づけられたステーブルコインの方が有用性が高いとも言えます。

CBDC流通の仕組みは? 間接/直接型と口座/トークン型

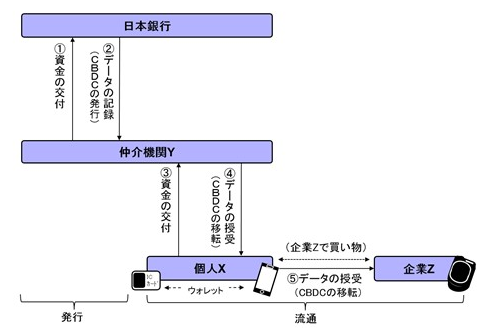

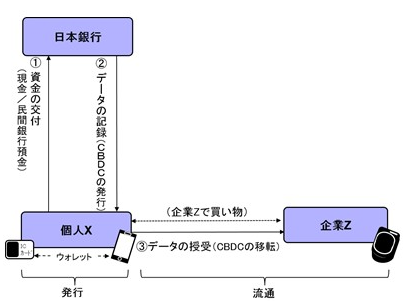

続いて、CBDC流通の仕組みを見ていきます。

TetherやLibra等、民間が発行するステーブルコインは預け入れた法定通貨を担保として発行され、その流通は完全に市場のメカニズムに則る形となります。

一方で、CBDC発行以前の現在の国家の多くが、市場メカニズムにより動く経済に介入するための仕組みを備えた2ティア型の仕組みを採用しています。

http://www.boj.or.jp/research/wps_rev/lab/lab19j02.htm/

中国国内においても採用されているこの仕組みは「トークン型/間接型」に分類される発行形態で、発行と流通のプロセスが明確に分けられていることが特徴です。

信用リスクが限りなく0に近い中銀が仲介機関に向けて発行を行うことで、中銀は流通量のコントロールが容易となるだけでなく、民間銀行間の競争も促すことが可能になります。

http://www.boj.or.jp/research/wps_rev/lab/lab19j02.htm/

同時に「口座型/直接型」のモデルを採用した場合のケースを考えてみましょう。

この場合、最も信用できる中銀に個人が直接アクセスできる形になるため、民間の銀行の影響力が低くなります。

また、現在まで行われてきた市場操作や預金準備率の操作などがより複雑化する懸念も挙がってきます。

日本国内, CBDCの発行における法的論点(一部抜粋)

CBDCの発行は国家における貨幣の流通システムに影響を及ぼし、多くの法律と接触していくことが予想されています。

ここでは、日本銀行によるリサーチで公開されている資料を基に、CBDCの発行可能性について考えていきます。

銀行券の定義

日銀が公開したレポートによれば、発行と流通の2点において、現行法では日銀によるCBDCの発行は難しいとされています。

日本銀行法1条1項は、「日本銀行は、、、銀行券を発行するとともに、通貨及び金融の調節を行うことを目的とする。」と規定している。加えて、銀行券については、その製造、消却手続などについての日本銀行法上の定めがある。これらの規定が、銀行券が有体物であることを前提としていることを踏まえると、銀行券の解釈として、電子的なもの、すなわちCBDCを含むことは困難と考えられる。

また、「日本銀行は、、、銀行その他の金融機関の間で行われる資金決済の円滑の確保を図り、もって信用秩序の維持に資することを目的とする。」と定める日本銀行法1条2項の規定振りからは、金融機関間の資金決済に限定されない、幅広い主体による利用を想定したCBDCの発行は許容されないのではないかと考えられる。

銀行券の定義について、現在流通している貨幣から移転可能なデータにとって代わるため、この再定義が必要とされると考えられます。

また、既にデジタル化されている中銀債務による決済にブロックチェーンを利用することは問題ないと考えられますが、個人や企業などの主体によって利用されるCBDCとの区別が必要になる可能性があります。

AML(マネーロンダリング対策)/CFT(テロ資金供与対策)について

デジタル通貨の発行や流通においてたびたび議論の的となるAML/CFTに関して、日本では犯罪収益移転防止法が定められています。

この法律の下では、仲介機関(民間の銀行)の預金契約に際し、本人確認や取引記録の作成、疑わしい取引の届け出の義務が定められています。

したがって、2ティア(間接)型のモデルにおいては、従来の仕組みと同様に民間の金融機関が、中銀が直接的に個人や企業に移転できる直接型のモデルでは日本銀行が、この義務を請け負う形となります。

通貨の偽造に対する処罰

通常の銀行券であれば、偽造が難しいうえに多額の紙幣を偽造するためには多くの労力を費やしますが、CBDCの場合デジタルであるため短期間で多くの偽通貨を発行することも可能であると考えられます。

また、一般的な通貨偽造罪がCBDCの偽造において適用不可能であるため、周辺の法整備も必要とされてきます。

現行法に基づけば、通貨の偽造は法貨に対してのみ適用されることになっているため、CBDCを法貨として認めなければ偽造罪が成立しないなどの課題も残ります。

まとめ

日本銀行が発行したレポートを元に、CBDCのステーブルコインとの違いや流通の仕組み、法律やその影響をまとめました。

現状、CBDCが銀行券の定義からは外れているため、現行法の適用できる範囲が限られているのみでなく、有事の際の法的フレームワークを整備する必要もあります。

日本国内では、発行が急がれていないCBDCですが、中国等、周辺の国家の動向に注目していきたいですね。

参考文献

中央銀行がデジタル通貨を発行する場合に法的に何が論点になりうるのか:「中央銀行デジタル通貨に関する法律問題研究会」報告書の概要

有料記事

有料記事